祖魯法則:買進飆股不求人,英國股神史萊特轟動金融圈的經典投資祕笈(三版) | 如何好吃又健康 - 2024年10月

祖魯法則:買進飆股不求人,英國股神史萊特轟動金融圈的經典投資祕笈(三版)

小資金散戶建立「飆股投資組合」的第一本書!

彼得‧林區的啟蒙導師,英國傳奇投資人吉姆‧史萊特震撼金融圈的經典傑作

★ 讓機率站在自己這邊,狠賺300%的祖魯選股法

★ 飆股,絕對可以透過科學方法來篩選與精算;「隔天就上漲、持續拉漲停」,賺好、賺滿不再是癡人說夢

★ 選股大師彼得‧林區盛讚推薦:短線及波段交易者必讀

★ 小美工靠「祖魯法則」年賺300%──《今周刊》908期專文報導

祖魯法則強調「聚焦」、「重押小型股」的策略,

篩選獲利上升、本益成長比(PEG)強勢的中小型個股,

只要掌握本書所述的關鍵選股原則,不需要精通複雜的交易技巧,

就能在短時間內達到以寡擊眾、以小搏大的效果。

「抱牢一檔好股票、發掘出真正的成長股」,這不單只是耐心的問題。有沒有一套簡單、可依循的法則,可以讓小散戶篩選個股,告訴自己什麼時候該進場、什麼時候該了結獲利?同時衡量目前的股價是否已過度高估/低估?

要全盤掌握這些問題並不容易,因為即使是具有投資與財務專長的分析師,也未必能做得好。然而,盛名遠播的「祖魯法則」卻提供短線及波段交易者一套高含金量、具體可行的選股策略。本書內容涵蓋:

Tips1 小資金散戶暴賺經典

聚焦小型成長股,小資金就能輕鬆入門,創造超人利潤。

Tips2 受用無窮的選股公式

一個數字快速評估股票價值,即時反應,決定進退場時機。

Tips3 精準掌握飆股漲勢

完整解析:成長股、題材股、資產股及借殼股的操作特性。

Tips4 建立綿密的投資安全網

擬定不同劇本,依據4項安全要素,防範投資風險。

Tips5 帶你洞悉多空訊號

14個牛熊來襲的警訊,7個賺多賠少的多空潛規則。

英國傳奇投資人吉姆‧史萊特從「百萬負翁」到億萬富翁,輝煌績效震撼全球金融界,至今仍是活躍的股市贏家。他的選股方法就是聚焦獲利上升的中小型公司,尋找本益比和成長預測皆超出平均水準的股票。這套透過經驗累積與修正後發展出的選股準則──祖魯法則,讓他始終遙遙領先大盤,甚至曾創造高達500%的報酬率。

身為當代傑出的選股大師,史萊特從不吝於分享自己的成功祕訣,他長期在英國《週日電訊報》公開自己的投資組合,期間所推薦的組合投資報酬率達68.9%,而同一時期的英國股市僅上漲3.6%。

《祖魯法則》完整反映出史萊特的交易理念。本書將說明「聚焦投資」的重要性,告訴你如何利用專注的力量,最大化投資槓桿?你將學到:如何根據「事實」找到最佳的投資標的?知道何時該進場、何時該停損停利?更重要的是,怎麼從低成本的小型個股中賺到大錢!

作者簡介

吉姆‧史萊特(Jim Slater)

英國傳奇投資人,主張「雷射光束」強過散彈槍,選股策略聚焦於小型成長股,創造遠高於大盤漲幅的投資報酬率。

24歲取得會計師資格,任職AEC公司商業部門期間,以筆名「資本家」(Capitalist)於《週日電訊報》(Sunday Telegraph)撰寫專欄。1963至1965年,史萊特所推薦的投資組合報酬率高達68.9%,而同期的英國股市只上漲3.6%。

1964至1974年,創立史萊特‧渥克證券(Slater Walker Securities),以併購方式快速擴張成金融集團,但在1975年時因金融風暴及過度槓桿而破產,當時46歲的史萊特由億萬富翁變成「負百萬富翁」(英鎊),從此退出市場17年之久。期間他轉而撰寫童書,並由10歲的兒子製做插畫,在英、美、日等國大賣300萬冊,經營事業之餘,他也持續精進股市投資技巧。

1992年,63歲的史萊特重出江湖、投身股市,出版《祖魯法則》一書,震撼英國金融界。他提出「本益成長比」(PEG)的觀念,讓美國選股名人彼得‧林區(Peter Lynch)大為驚艷與推崇。

著有:《祖魯法則》、《超越祖魯法則》、《簡單投資不求人》(Investment Made Easy)、《重新出發》(Return to Go)。

譯者簡介

劉道捷

台大外文系畢業,曾任國內財經專業報紙國際新聞中心主任,現專事翻譯。曾獲《中國時報》、《聯合報》年度十大好書獎及其他獎項。翻譯作品包括:《這次不一樣》、《善惡經濟學》、《投資終極戰》等。

▋序:大象不會疾奔

首先,尋找順風,我的意思是聚焦一個展望非常好的領域或類股。

▋前言:當個祖魯專家

集中力量、發動攻擊,達成目標。

▋第一章

股市贏家之道

為了競爭,你需要培養優勢。

▋第二章

小型成長股

理想的企業是能夠讓你依靠、年復一年每股盈餘都成長的公司。

▋第三章

盈餘、成長率與本益成長比

本益成長比是衡量工具,也是很重要的投資工具,不要低估這個比值的價值。

▋第四章

會計花招

有些會計師可能認為,會計是十足的科學;有些會計師則認為,資產負債表和損益表的呈現,藝術成分比較高。

▋第五章

流動性、現金流量與借貸

這家公司是不是真正的賺錢機器?

▋第六章

轉機與題材

好的題材是強而有力的催化劑,有助於股價上漲,市場喜歡好題材,新事物會增加題材的味道和趣味性。

▋第七章

競爭優勢

競爭優勢是特別的東西,難以打敗,也難以模仿。

▋第八章

動能與相對強弱

我喜歡把圖表看成工具箱中的一種工具,而不是看成目標。

▋第九章

祖魯法則的其他標準

我的建議是:一看到初步出問題的跡象,就把股票賣掉。

▋第十章

為標準評分

選擇成長股時,判斷和感覺的成分遠比計算的成分多得多。

▋第十一章

景氣循環股與轉機股

市場在公司重振時,時常誇大好轉的希望;在公司沉淪時,又過分誇大公司倒閉的恐懼。

▋第十二章

借殼公司

投資借殼股比較像藝術,比較不像科學。

▋第十三章

資產股與價值型投資

很多人認為,「價值型投資」只是指折價買進資產,事實上,價值型投資的範圍更大。

▋第十四章

領導股

領導股的缺點之一是經常有很多人研究,股價通常比較貴。

▋第十五章

外國股市

身為祖魯法則潛在信徒,很可能更應該先在自己的後院裡,成為一種投資方法的專家。

▋第十六章

投資盟友

我要的是事實,而且希望控制自己的幻想。

▋第十七章

投資組合管理

「早早停損,累積利潤」,這件事情說起來容易,做起來卻很難。

▋第十八章

洞悉多空訊號

多頭和空頭市場的信號就像錢幣的兩面。

▋第十九章

改善投資績效的十大祕訣

花越多精神注意你的股票,你會越「幸運」,你的投資績效會越好。

▋第二十章

投資的精算

注意財務報表中的重要數字。

前言

當個祖魯專家

我一個兒子對股市有興趣,他看了很多很多相當高深的美國投資書籍後,問我是否能夠推薦一本類似的英國書籍,我想了又想,到書店裡找了又找,頂多只找到入門書籍而已。市場力量通常會開始填補缺口,因此我決定寫這本書,我毫不懷疑很多人會跟著這樣做。

我的目的是讓你知道怎麼成為十分成功的投資人,我的問題是:我不知道你是不是具有雄心壯志的新手營業員、了解很多投資基本原則的會計師或律師、還是從事大不相同的行業、或是在產業界服務大半輩子已經退休的人。我不希望讓了解基本原則的人覺得厭煩,因此我要假設你跟投資業多少有點關係,或是你已經看過第二十章的投資名詞解釋,不管是哪一種情形,你都應該已經知道普通股、特別股和可轉換公司債的差別;了解本益比、股利率和資產價值的意思;也清楚配股和現金增資新股的影響和意義。

投資有很多方法,也有很多領域,我在後面的章節裡,會詳細向你解釋其中一部分東西:

小型積極成長公司

投資圈通常不研究快速成長、總市值介於500萬到1億英鎊的公司,因此這種股票通常特別有吸引力。

轉機股與景氣循環股

受到衰退環境或其他特殊因素沉重打擊的公司,通常都準備反彈回升,從事景氣循環產業的公司和最近更換經營的公司也屬於這種類股。

借殼上市股

借殼上市股是另一種令人深感興趣的投資工具,這種公司規模通常很小,但是股票已經上市,經營無足輕重的單調業務,業務規模不大,偶爾擁有一些現金。入主借殼上市企業的企業家通常是希望走後門,讓自己的公司借殼上市,因為他們的公司可能歷史太短,或是因為其他缺點,不能透過比較正常的管道上市。英國有很多成功的小型借殼上市股,有些借殼上市股聲名狼藉,包括韓森(Hanson)、威廉斯控股(Williams Holding)、勃利派克(Polly Peck)和帕克菲爾德(Parkfield)等公司,搭借殼上市股投資列車可能很刺激。

資產股

我有一些朋友只投資總市值低於公司清算價值的股票,這種價值型投資人會等待機會,例如等待併購案出現或經營階層換人,以便活化資產,提升公司的全部獲利潛力,這時這種股票會開始上漲。

領導股

金融時報100種股價指數(富時100)成分股規模通常令人安心,很少徹底倒閉,市況不好時,要賣掉也容易多了。然而,投資圈會深入分析這種股票,因此要找到真正的便宜貨難度提高。我希望告訴你我的一些選擇標準,提高你投資英國領導股的績效,我也發現,我的標準用在美國和大多數外國股市中,也極為有效。

如果你需要研讀名詞解釋,請你現在就看,我急於告訴你怎麼用我稱為「祖魯法則」的方法,賺一點錢。你不會把時間花在公債、特別股、債券和日本股市上,會集中精神,注意五種投資普通股的賺錢方法,最後選擇一、兩種適合你特性的方法。

我是在內人看過《讀者文摘》上一篇討論祖魯人的文章後,把這種方法叫做「祖魯法則」,她從那時起,對祖魯人的了解就比我深入,如果當時她向本地圖書館借所有跟祖魯人有關的書籍來看,她應該會比瑟瑞(Surrey)地區大部分人都更了解祖魯人。如果她決定到南非訪問,在祖魯人的茅屋裡住上半年,研究南非一所大學裡所有跟祖魯人有關的文獻,她應該會變成英國的祖魯人權威,也可能成為世界性權威。重點是今天祖魯人的歷史和風俗習慣是很明確而狹隘的知識領域,內人必須投入不成比例的時間和精神,最後會變成大家公認的專家,研究這種高貴的民族可能不會獲利,但是另外有很多專門領域可以研究,也可以在財務上得到很高的報酬。

我現在打算告訴你怎麼在投資上,運用祖魯法則,你會像蒙哥馬利(Montgomery)元帥和拿破崙一樣,靠著集中力量、發動攻擊,達成目標。

▋第一章 股市贏家之道 (部分摘錄) 參與投資遊戲時,你的主要問題是要對抗專家,他們吃喝玩樂都想到投資,比你更容易接觸可能投資的公司,掌握更多的一般資訊,經常收到經紀商所發的通訊和投資建議,此外,營業員為了爭取業務,會對投資機構提供最好的服務和最有利的條件。 因此你一開始就處在相當不利的情況中,投資的確有成功的方法,但是除非你準備每周花幾小時在投資上,否則你沒有希望成功,我建議你平均每天至少要花半小時,希望你期待和享受這30分鐘。 為了競爭,你需要培養優勢,因此我要鼓勵你參考幾個觀念。首先你必須找到專家研究不足的市場利基,多數大券商、專業投資人和投資機構,把分析技巧用在總市值超過5億鎊的大公司。這樣做的原因很明顯,如果券商能夠提出買賣一檔領導股的好理由,投資機構可以大量交易,周轉率也可能很高,為券商帶來龐大的手續費收入。投資機構喜歡領導股,是因為領導股的市場性比較好,投資機構要獲利或停損時,通常可以用很好的價格大量買賣。 投資基本上是利用無知來套利,成功的投資人認為自己知道其他投資人不完全了解的資訊,領導股幾乎沒有什麼大家不知道的資訊,因此在這個市場部門中,幾乎沒有什麼無知可以用來套利。通用電器(General Electric)、葛蘭素(Glaxo)、和卜內門化學(ICI)每年是幾千、幾百份券商通訊中探討的主題,相形之下,一些比較小的股票根本沒有人做文章,另一些股票只有一、兩家券商研究。大部分大券商沒有時間和金錢研究比較小的股票,因此你在這種研究相對不足的股市區隔中,比較可能找到便宜貨,比較可能找到一些無知用來套利,這個領域可能是你的利基。 你比專家佔優勢的第二個因素是:專家通常必須投資龐大的資金,很多專家管理幾十億英鎊的資金,想像一下,你只需要管理5億英鎊,會碰到哪些問題: 1.你會發現投資比較小型的股票,要取得足夠的股數很難,後面的章節會說明這一點是重大的妨礙。

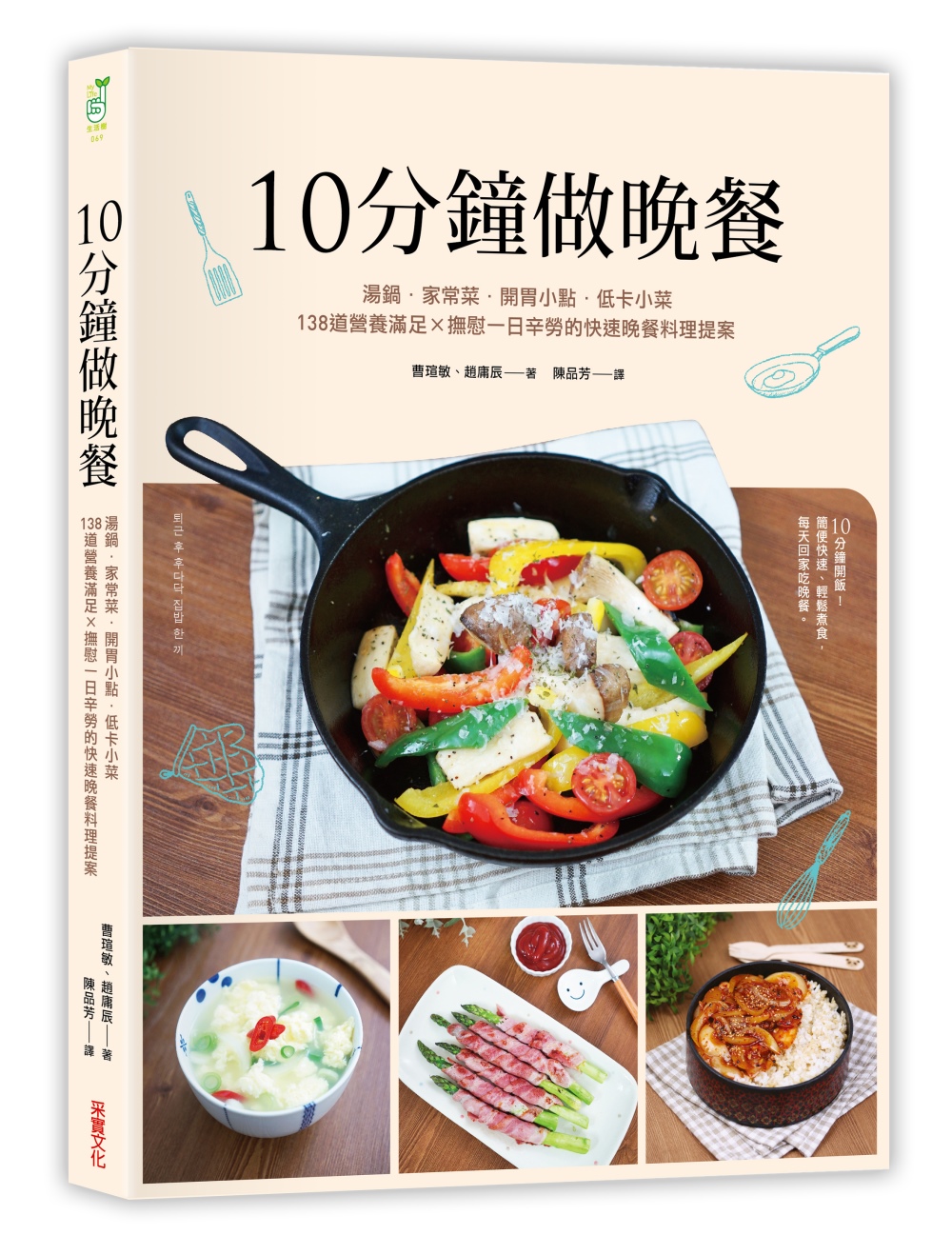

10分鐘做晚餐:湯鍋.家常菜.低卡...

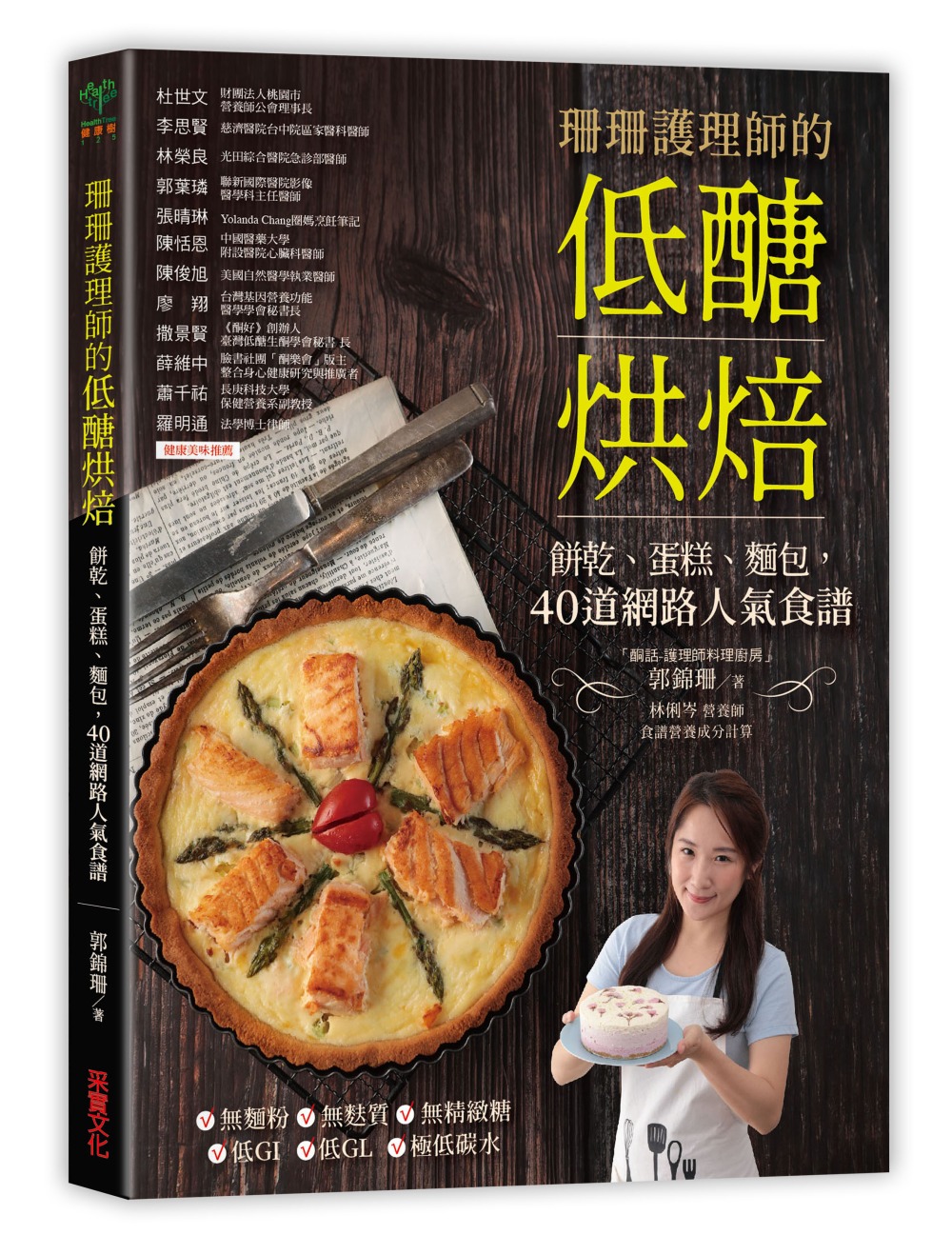

10分鐘做晚餐:湯鍋.家常菜.低卡... 珊珊護理師的低醣烘焙:餅乾、蛋糕、...

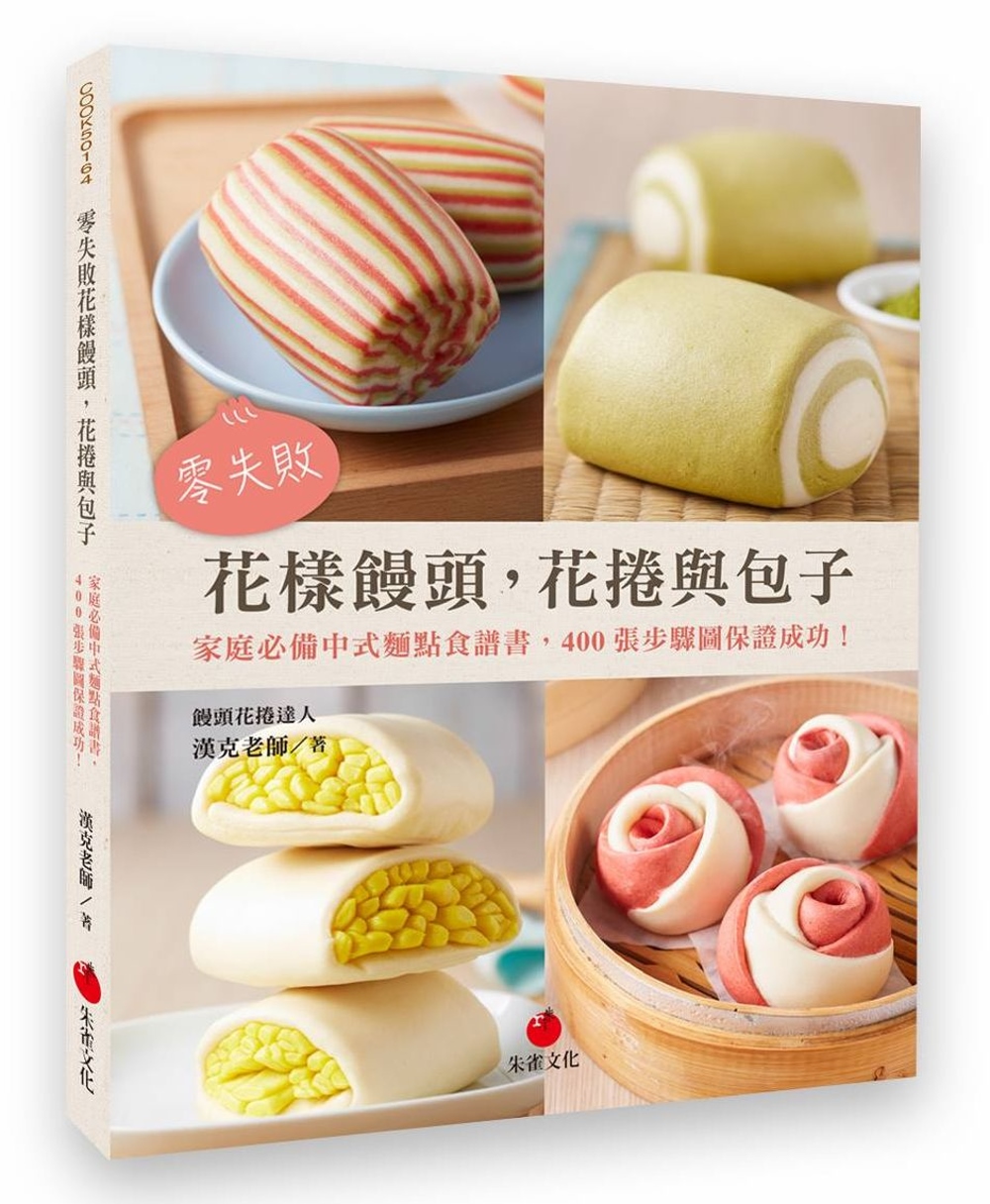

珊珊護理師的低醣烘焙:餅乾、蛋糕、... 零失敗花樣饅頭,花捲與包子:家庭必...

零失敗花樣饅頭,花捲與包子:家庭必... 老四川料理的現代新詮釋:以現代技術...

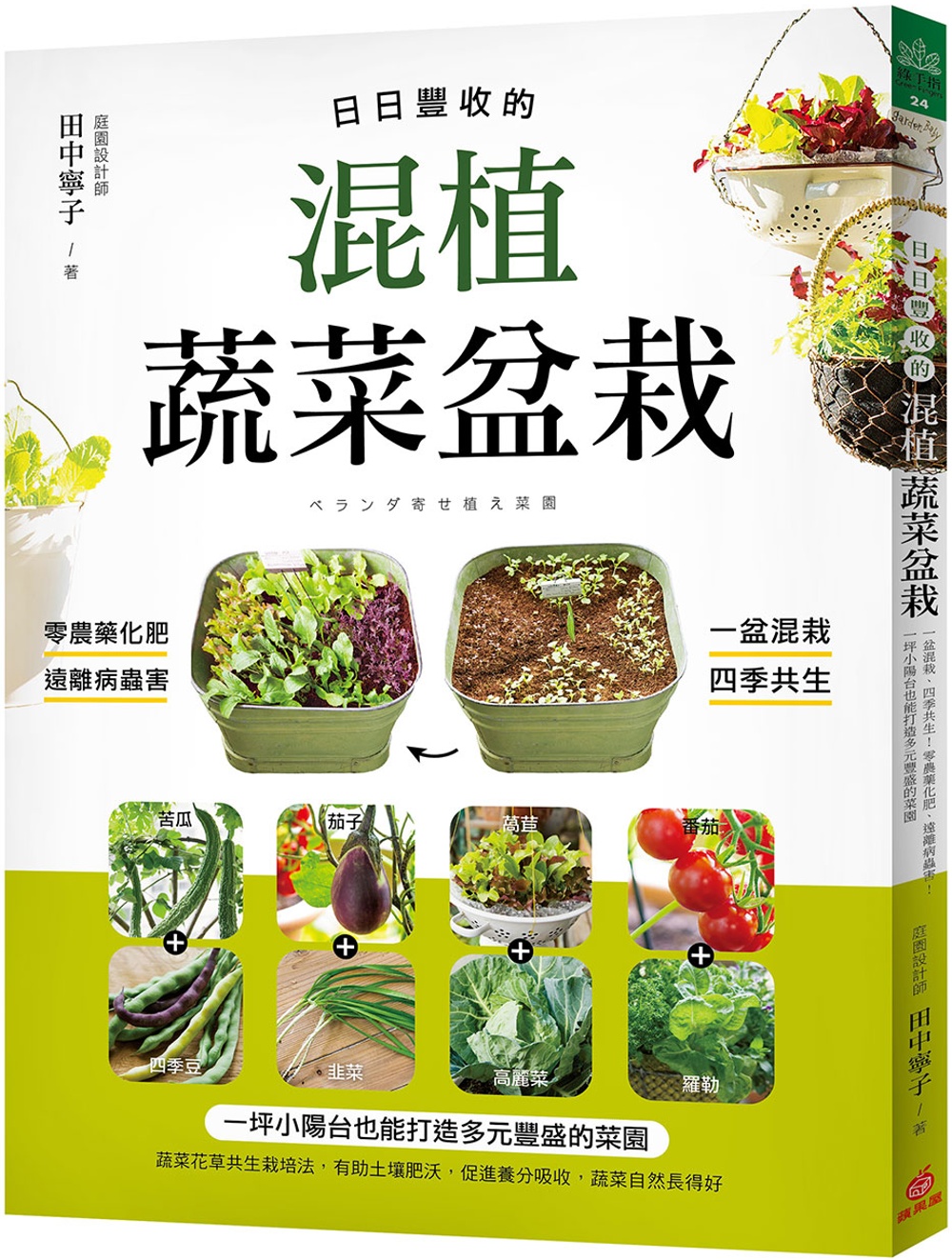

老四川料理的現代新詮釋:以現代技術... 日日豐收的混植蔬菜盆栽:一盆混栽、...

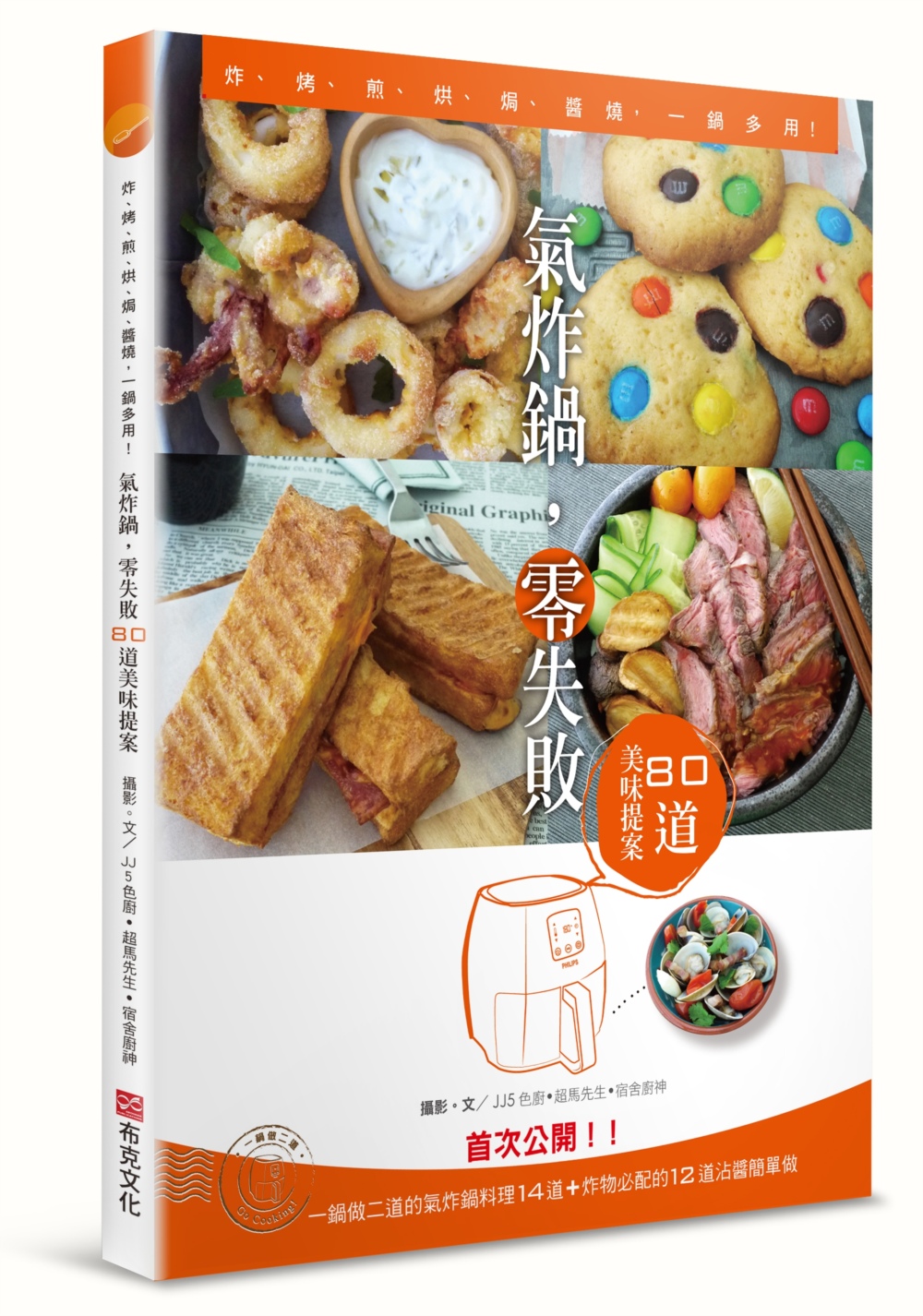

日日豐收的混植蔬菜盆栽:一盆混栽、... 氣炸鍋,零失敗--80道美味提案:...

氣炸鍋,零失敗--80道美味提案:... 讓我們的靈魂激盪身體歡愉:男科醫生...

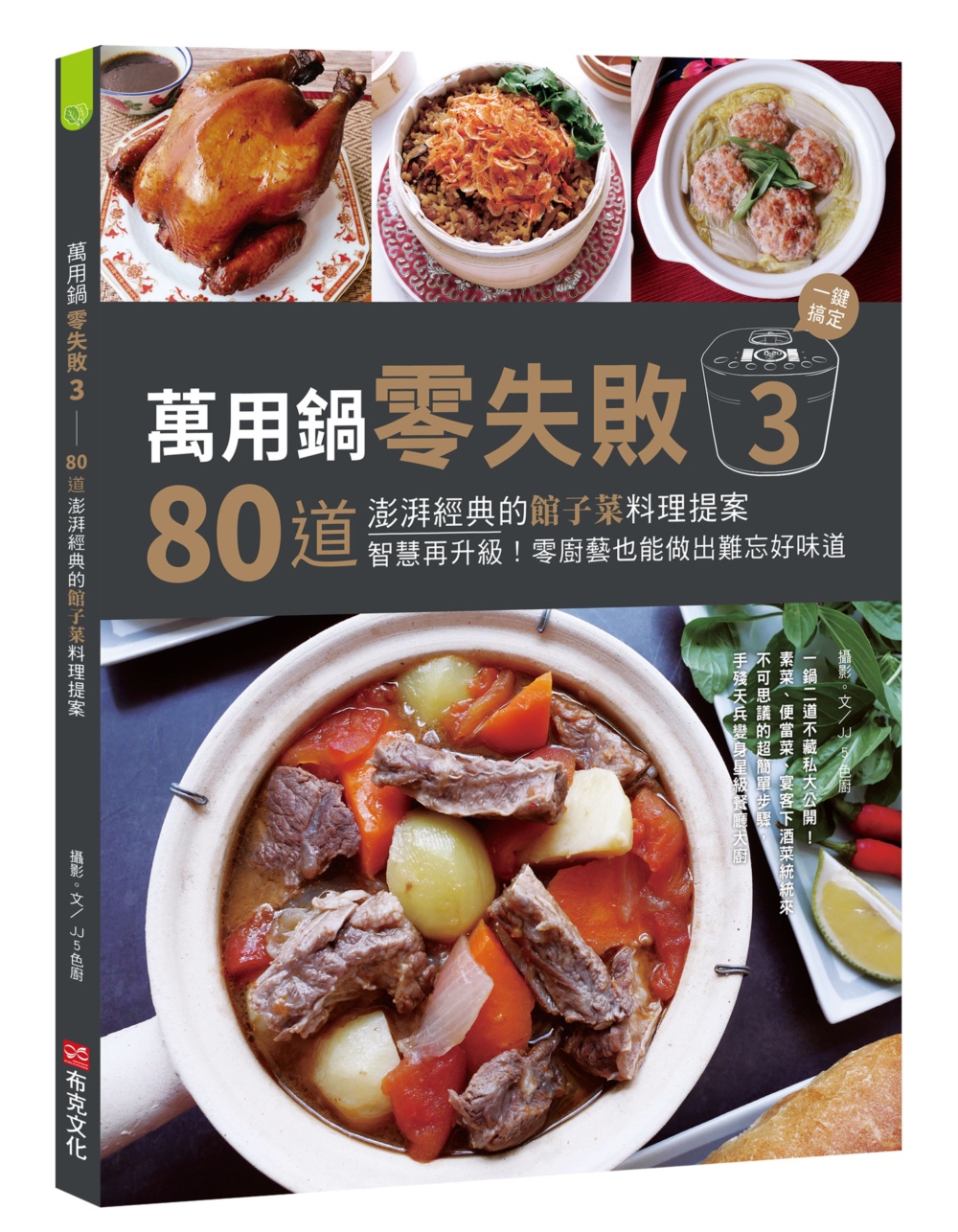

讓我們的靈魂激盪身體歡愉:男科醫生... 萬用鍋零失敗3:80道澎湃經典的館...

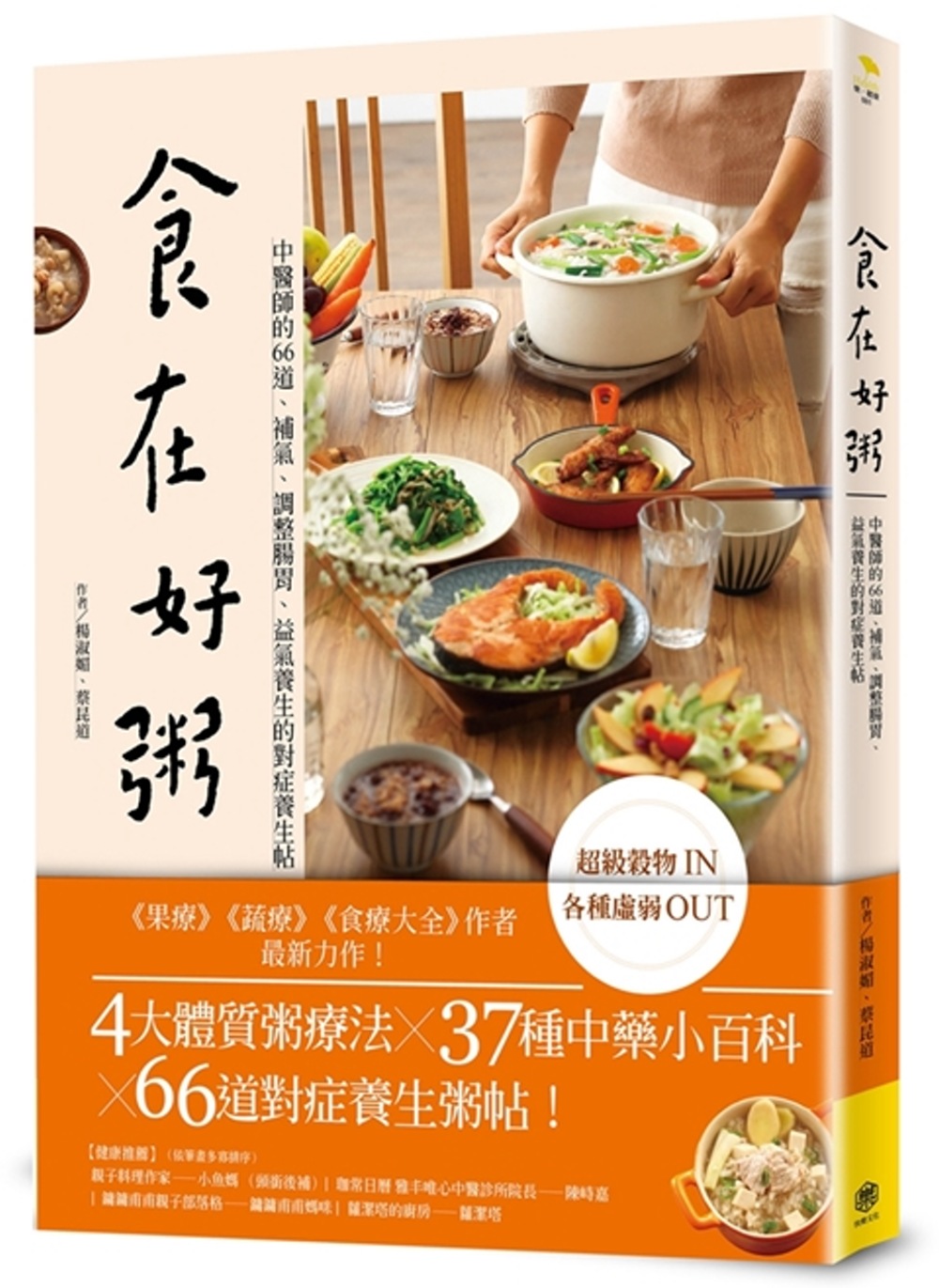

萬用鍋零失敗3:80道澎湃經典的館... 食在好粥:中醫師的66道排濕補氣、...

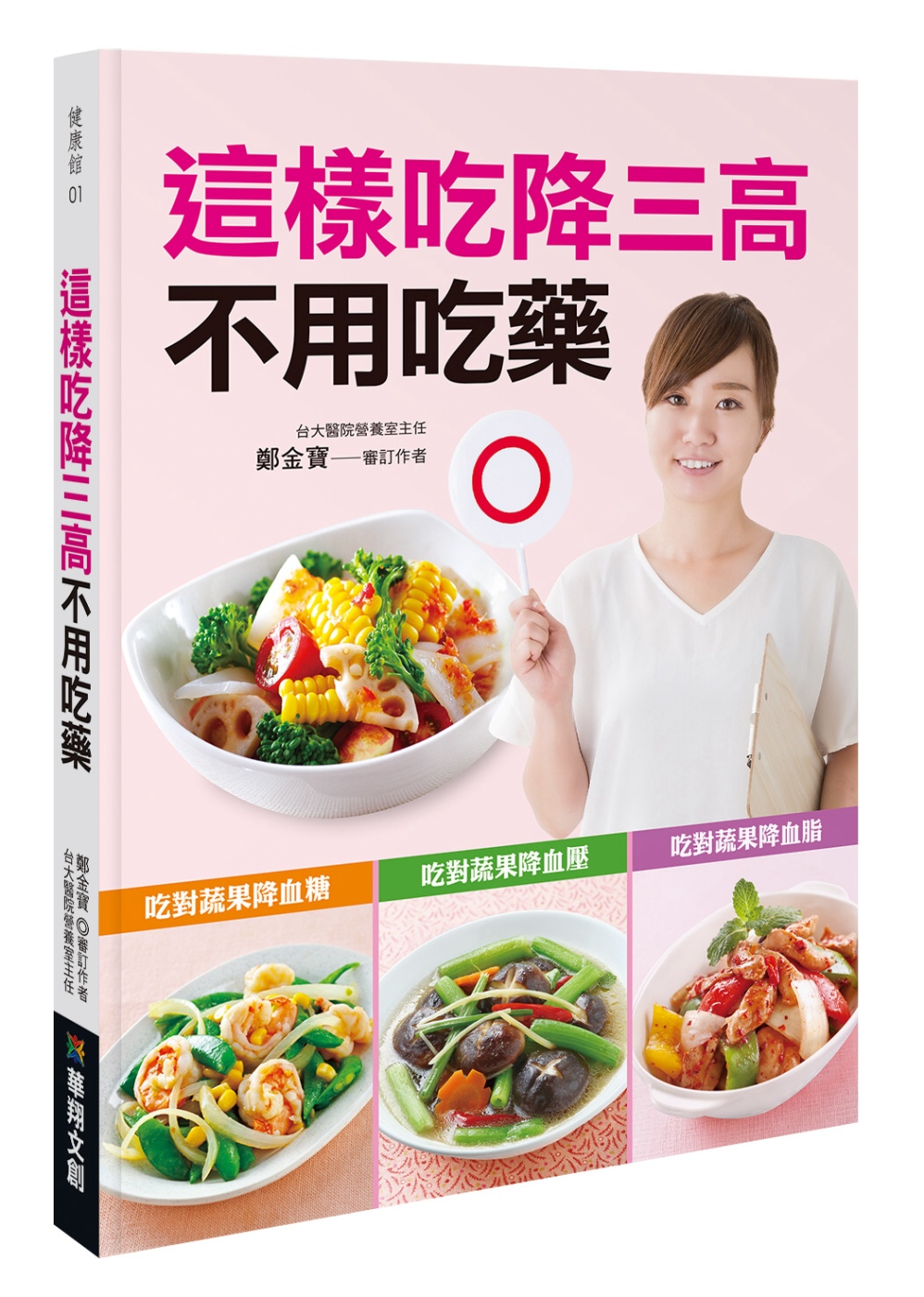

食在好粥:中醫師的66道排濕補氣、... 這樣吃降三高不用吃藥

這樣吃降三高不用吃藥